Les taux d’intérêt sont historiquement bas depuis plus d’une décennie en raison de la relance monétaire à outrance engagée dans le sillage

de la crise financière mondiale. Nous pensons que la donne changera en 2022. Alors que la reprise économique s’installe dans le sillage de

la pandémie de Covid-19, le variant Omicron vient nous rappeler que les choses ne seront pas simples. Nous anticipons une inversion des

rôles dans la politique monétaire l’an prochain : les mesures d’aide, de relance et les dépenses publiques seront remplacées par la reprise, le

rétablissement et la diminution de la relance budgétaire et un retour à la « normale ». Le compromis politique sera essentiel, notamment aux

Etats-Unis, pendant cette transition engagée par les gouvernements. Avec le retrait des mesures qui soutiennent les prix des actifs, la gestion

active – qui consiste à dénicher des entreprises avec des qualités endurantes qui leur permettront de résister à la volatilité – sera essentielle

à la réussite en 2022.

Inflation : pas le moment de paniquer

Début 2021, nous avions prédit que le pari sur le déconfinement, conjugué

aux dysfonctionnements des chaînes d’approvisionnement, créerait un

environnement inflationniste transitoire, et ce fut le cas. Même si cette

période transitoire dure plus longtemps que prévu, nous tablons toujours sur

une modération de l’inflation au fil des mois en 2022.

Heureusement, les banques centrales continuent de faire abstraction des

tensions inflationnistes. Par exemple, la Réserve fédérale américaine ne

semble guère préoccupée par le regain d’inflation persistant aux Etats-Unis,

qui, lors des cycles précédents, aurait été perçu comme un obstacle majeur.

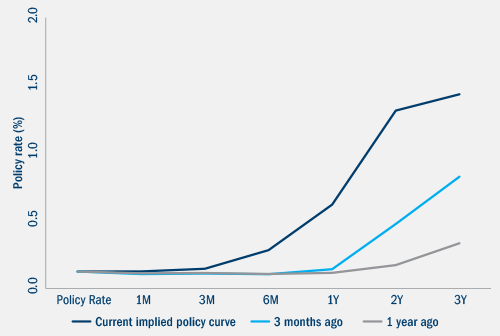

Les investisseurs et les marchés sont, eux aussi, assez optimistes. Les

marchés actions tutoient les sommets, portés par les nombreuses opérations

de fusion-acquisition dans certains secteurs (notamment au Royaume-Uni),

tandis que le redressement et l’aplatissement de la courbe des taux ont été

intéressants à observer et n’ont pas causé la consternation à laquelle on

aurait pu s’attendre. Cette relative indifférence tranche avec les inflexions de

la politique monétaire en 2013 et en 2018, qui avaient été mal accueillies

par les marchés, notamment à l’occasion de l’épisode du « taper tantrum ».

Aujourd’hui, les participants au marché semblent davantage prêts, après avoir

attendu si longtemps d’y voir plus clair. Cela nous rend davantage confiants

pour 2022 en dépit du ralentissement de la croissance qui se profile.

Figure 1 : Prévisions de taux d’intérêt aux Etats-Unis et évolution passée

Source: Bloomberg, Columbia Threadneedle Investments, as at 8 November 2021.

L’atténuation des dysfonctionnements dans les chaînes d’approvisionnement

est l’une des raisons pour lesquelles nous pensons que l’inflation finira par

retomber en 2022. Que l’on impute ces dysfonctionnements au Covid-19 ou

à d’autres facteurs structurels et politiques (notamment en Europe), nous

sommes nombreux à sous-estimer l’impact de la chaîne d’approvisionnement

sur la situation des entreprises. Si l’excès des commandes retombe, il

subsiste un risque de récession induite par les stocks dans certains secteurs

comme l’automobile et les semi-conducteurs, car les fabricants qui ont

sous-estimé les niveaux de commandes pendant la pandémie ont puisé dans

leurs stocks pour faire face à la demande. En effet, certains analystes qui

suivent ce secteur ont récemment estimé que la pénurie de semi-conducteurs

pourrait se prolonger jusqu’en 2023.

Néanmoins, malgré les difficultés actuelles sur les plates-formes logistiques

et la pénurie de main-d’oeuvre, nous avons observé récemment des signes

d’amélioration. Dans certains secteurs, notamment celui de la distribution,

les entreprises profitent toujours d’une chaîne d’approvisionnement moins

concentrée et plus agile, tandis que les industriels, les transporteurs et les

distributeurs redoublent d’efforts pour rattraper le terrain perdu en 2021

face à une demande des ménages qui ne faiblit pas. Nous pensons que les

difficultés liées aux chaînes d’approvisionnement continueront de s’atténuer

en 2022 mais il faudra peut-être patienter jusqu’au second semestre pour en

ressentir les effets positifs.

La qualité l’emportera

Les bénéfices ont nettement rebondi cette année, ce qui reflète une gestion

bilancielle relativement habile de la part des dirigeants d’entreprises, avec

un contrôle plus rigoureux des coûts et une discipline stricte en matière de

dividendes et de rachats d’actions. La reprise des échanges commerciaux et

le rebond durable de la demande ont eu une incidence favorable sur les flux

de trésorerie, et donc sur la situation financière des entreprises, qui ont pu

ainsi se désendetter.

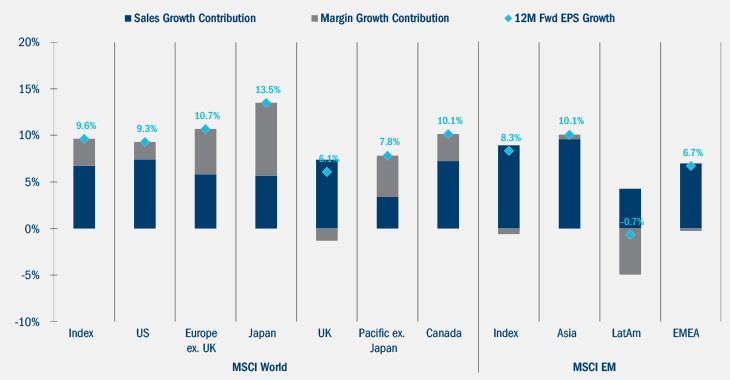

Figure 2 : Prévisions de croissance du bénéfice par action à 12 mois au niveau mondial

Source : Datastream/IBES, septembre 2021.

Mais compte tenu de ces goulets d’étranglement dans les chaînes

d’approvisionnement et de la persistance de l’inflation, les entreprises auront

plus de mal à dépasser les attentes comme ce fut le cas en 2021, du moins

à court terme. L’an prochain, les bonnes surprises devraient laisser la place à

des déceptions sur le front des résultats d’entreprises.

Au cours des cycles précédents, lorsque la courbe des taux s’aplatissait, cela

a incité les investisseurs à rechercher des entreprises de qualité susceptible

de résister à un choc de taux d’intérêt imminent. En ce changement d’année,

nous avons vu la courbe des taux se redresser, puis s’aplatir et enfin remonter

pour l’ensemble des échéances, d’où une plus grande incertitude quant aux

facteurs qui influencent le marché. Je doute que la donne change à court

terme mais certains segments qui avaient surperformé ces derniers temps

pourraient souffrir, comme les titres « meme » devenus très populaires

auprès des petits porteurs fréquentant assidûment les réseaux sociaux. Les

entreprises que nous apprécions (les entreprises de qualité avec un bilan sain

et de solides avantages concurrentiels) ont de meilleures chances de résister

à la volatilité.

Obligations

Les investisseurs sont revenus en masse sur le marché obligataire en

2021, surfant sur la vague de liquidités qui a rendu la plupart des actifs

risqués plus attrayants. Résultat, les valorisations sont élevées, d’où notre

défiance à l’égard des actifs moins liquides que d’autres, comme le crédit

structuré et les obligations municipales. Contrairement aux investisseurs

passifs dont la gestion est alignée sur des indices qui comportent de

nombreuses entités surendettées, nous pensons qu’une approche active

portera ses fruits en 2022.

Dans la mesure où nous pensons que l’inflation perdurera et où un retrait

des mesures de relance se profile à l’horizon, on peut s’attendre à ce que

les rendements obligataires augmentent en 2022, une perspective guère

réjouissante. Néanmoins, à mesure que les entreprises entreront dans une

phase d’expansion traditionnelle du cycle économique, notre approche active

ciblée sur l’amélioration des finances des entreprises et des ménages,

ainsi qu’une maîtrise des coûts « intelligente » se traduira par de meilleurs

résultats en 2022. L’augmentation des spreads observés récemment concerne

davantage les émetteurs spéculatifs que ceux de la catégorie investment

grade, ce qui aurait été prévisible en période de ralentissement. Si cette

tendance perdure, nous pourrions considérer que le segment investment grade

est plus attrayant que celui à haut rendement, même si les étoiles montantes

demeurent intéressantes à nos yeux. Et en cas de ralentissement plus marqué

que prévu, les emprunts d’Etat auront sans doute le vent en poupe.

Actions

Les entreprises auront plus de mal à dépasser les attentes comme ce fut

le cas en 2021, du moins à court terme. En fait, je m’attends à une plus

grande dispersion de la performance des actions tout au long de l’année,

un contexte qui pourrait offrir des opportunités aux investisseurs actifs. La

poursuite du pari sur la réouverture, sur fond de maintien d’une croissance du

PIB supérieure à la moyenne, présente des opportunités de surperformance

cyclique, notamment au premier semestre, mais il y aura là aussi des

gagnants et des perdants. Comme nous l’avons indiqué, par « qualité », nous

faisons référence aux entreprises avec des bilans sains, de solides avantages

concurrentiels et un profil de durabilité remarquable. Quelle que soit la région du monde dont elles sont issues, nous pensons que ces entreprises

survivront à un éventuel ralentissement ou accès de volatilité en 2022.

Régions

D’un point de vue géographique, de nombreux investisseurs se sont

détournés de la Chine cette année en raison d’un tour de vis réglementaire

très médiatisé et des déséquilibres du marché immobilier. Il est vrai que

le durcissement de la réglementation est problématique, sans oublier

l’apparition de foyers épidémiques liés au variant Delta du coronavirus,

les phénomènes météorologiques extrêmes, qui ont une incidence sur la

production alimentaire et le transport, ainsi que le ralentissement de la

croissance. Toutefois, la Chine a été le premier pays à se redresser après

la crise du Covid-19, et elle y est parvenue avec un cadre réglementaire

plus strict que d’autres pays. Même si la croissance de l’économie chinoise

reste une source d’inquiétude majeure, je considère que cela accentue la

probabilité que les autorités chinoises annoncent des mesures de relance

en 2022. Je porte donc un regard mitigé sur la situation de la Chine. Il y a bel

et bien des opportunités à saisir en Chine (comme dans le reste du monde

émergent), mais cela exige d’analyser les fondamentaux et d’adopter une

approche « bottom-up », qui consiste à bâtir des portefeuilles en examinant

les entreprises au cas par cas et non selon une approche thématique.

Au Japon, le Premier ministre Fumio Kishida ne constitue pas un catalyseur

positif comme ce fut le cas de Shinzo Abe. En l’absence d’étincelle politique

et de perspective d’un changement significatif, le Japon est devenu un marché

moins enthousiasmant aux yeux des investisseurs en dépit de l’atténuation

des dysfonctionnements dans les chaînes d’approvisionnement qui profitera

aux pays tournés vers l’industrie comme le Japon. Cela dit, les opportunités

ne manquent pas pour les investisseurs actifs et le marché japonais

présente à cet égard un éventail insoupçonné, notamment dans le secteur

technologique et celui des services. C’est assez inhabituel dans ce dernier

secteur étant donné le Covid-19, mais certaines initiatives visant à améliorer

la productivité sont en train de révéler des opportunités.

En général, l’épargne au Royaume-Uni est investie à hauteur de 60% dans

des actifs libellés en livres sterling mais, dernièrement, les investisseurs

britanniques sont plus enclins à s’aventurer dans le reste du monde pour

obtenir des performances ajustées des risques satisfaisantes. Cette

démarche est judicieuse dans la mesure où le marché actions britannique

est systématiquement à la traîne et reste pénalisé par une érosion des flux

de collecte. Néanmoins, les entreprises bien nanties n’ont que faire de cette

érosion des flux : ce qui leur importe, c’est d’identifier des actifs abordables,

voire sous-évalués, pour en faire l’acquisition. Or les opportunités ne

manquent pas au Royaume-Uni. Il est possible que l’on exagère l’impact du

Brexit sur l’économie au Royaume-Uni et en Europe continentale. Mais une

chose est sûre : le Royaume-Uni est une économie moins ouverte qu’il y a

cinq ans et cette réalité perdurera, créant aussi bien des opportunités que

des difficultés.

S’agissant de l’Europe continentale, nous prévoyons une forte croissance

même si des chocs sur les chaînes d’approvisionnement ne sont pas à

exclure, comme le montre déjà la pénurie de chauffeurs de poids lourds

et, plus généralement, la diminution de la main-d’oeuvre. Ces facteurs se

traduiront probablement par une inflation plus forte que prévu et une amorce

de retrait des mesures de relance. 2022 sera également placée sous le signe

du changement dans cette région : en Allemagne, Angela Merkel reste une

figure de poids mais elle s’apprête à passer le témoin. Dans une Allemagne

dirigée par le social-démocrate Olaf Scholz, qui s’est allié aux écologistes

et au FDP, il pourrait y avoir une volatilité plus marquée et une prédilection

pour la relance. En outre, une élection présidentielle se tiendra en France au

mois d’avril. Or les élections dans ce pays accouchent souvent de résultats

inattendus. Ces événements sont de nature à influencer les marchés mais il

est difficile de savoir dans quelle mesure.

Conclusion

2022 s’annonce comme une année placée sous le signe du changement.

Cela fait un moment que nous sommes dans un environnement de relance

budgétaire et monétaire et, lorsque les robinets restent grands ouverts, les

investisseurs ne se préoccupent guère de savoir combien les gouvernements

et les banques centrales dépensent ou à combien s’élève le déficit

budgétaire d’un pays. Mais le changement est en vue, quand bien même

cette perspective n’est guère réjouissante, et nous évoluons dans un monde

à l’économie convalescente, dans lequel les marchés et les investisseurs

doivent tenir compte de l’impact d’une diminution de la relance budgétaire.

En tant que gérants actifs, nous sommes bien placés pour composer

avec ce monde en pleine évolution. Avec plus de 650 professionnels de

l’investissement qui partagent des perspectives mondiales sur l’ensemble

des principales classes d’actifs et des grands marchés, nous bénéficions

d’expertises diversifiées. Cette diversité d’expertise, notre culture de la

collaboration et l’accent que nous plaçons sur l’intensité de la recherche

nous ont permis jusqu’à présent de continuer à générer de belles

performances sur le long terme. Ce sera encore le cas en 2022.