L’investissement responsable (IR) continue d’évoluer rapidement, mais les grandes thématiques qui le façonneront durant l’année à venir se dessinent déjà assez clairement : la technologie, les évolutions réglementaires, l’amélioration des analyses, l’utilisation active des droits de vote et les questions thématiques (par exemple, le changement climatique ou les objectifs de développement durable). Cette évolution est en grande partie le reflet de l’attention croissante des décideurs politiques et des autorités de régulation, qui cherchent à mobiliser des capitaux privés en réponse à l’agenda politique public au sens plus large. Leurs actions ainsi qu’une évolution du débat public, ont attiré l’attention des détenteurs d’actifs tels que les compagnies d’assurance et les régimes de retraite. Alors que de nouveaux acteurs s’engagent sur cette voie, et que les acteurs existants revisitent leurs approches, deux tendances se dégagent.

Des analyses optimisées

Tout d’abord, un intérêt renouvelé pour la question de la « préséance du contenu sur la forme » et une attention particulière à cet égard. Les détenteurs d’actifs sont de plus en plus préoccupés par le « greenwashing », ce qui se reflète dans un examen plus détaillé de la manière dont la recherche et l’analyse des aspects environnementaux, sociaux et de gouvernance (ESG) sont utilisées, alignées et intégrées dans les stratégies d’investissement. Même si les flux d’actifs à destination des fonds d’IR ne cessent de croître, les incohérences entre les résultats des agences de notation ESG, la qualité des données et les preuves mitigées de l’impact positif sur la performance continuent d’être sources de préoccupations. L’intérêt pour des approches innovantes et optimisées croît lui aussi, et les sciences économiques, les analyses optimisées et la pertinence de l’investissement s’avèrent essentielles à cet égard.

Les travaux de la Sloan School of Management du MIT illustrent la forte disparité qui existe entre les notations des entreprises calculées par les différentes agences de notation en matière d’ESG. La corrélation entre les notes ESG ressort à un piètre 0,42 (une note de 1,0 correspondant à une corrélation et une cohérence parfaites). A titre de comparaison, la corrélation entre les notes de crédit de Moody’s et de Standard & Poor’s est supérieure à 0,98.1

Investissements thématiques

Deuxièmement, l’intérêt pour l’investissement thématique continue de croître. Cet intérêt se manifeste plus particulièrement dans l’attention accrue portée aux stratégies de lutte contre le changement climatique. Cependant, si certains acteurs du marché l’abordent effectivement sous l’angle de l’investissement, d’autres l’abordent en revanche sous l’angle de l’agenda (même si peu de gens dans l’industrie reconnaissent ces divergences). Quoi qu’il en soit, la prise de conscience du défi climatique continuera toutefois de grandir en 2020 ; les interventions réglementaires et les rappels de plus en plus fréquents de l’« urgence du changement climatique » y contribueront. Dans ce contexte, des analyses nouvelles des investissements allant plus loin que les modèles génériques de mesure de l’exposition seront nécessaires, afin de favoriser une approche plus élaborée de l’évaluation du risque de transition et du risque physique. Cette évolution sera d’autant plus importante si les propriétaires d’actifs doivent avoir la capacité, lorsqu’ils adoptent ou développent leurs réponses au changement climatique, de s’assurer que la discipline et l’orientation des investissements sont maintenues.

Par ailleurs, la majorité des détenteurs d’actifs n’ont pas encore adopté de stratégies d’IR. L’intérêt croissant pour les stratégies axées sur les résultats durables et l’impact social pourrait bien remettre en cause la pertinence des approches traditionnelles dont l’ISR (investissement socialement responsable) exclusif ou la superposition de critères environnementaux sont le reflet. Il faudra cependant veiller à identifier les véritables stratégies thématiques, à l’instar de notre propre stratégie d’obligations d’impact social qui est en plein essor. Comme pour la plupart des « labels » dans le domaine de l’IR, il subsiste un risque que la définition du terme « thématique » soit élargie de façon à couvrir des activités et approches « non thématiques » existantes.

Néanmoins, la demande des détenteurs d’actifs demeure essentiellement concentrée sur des approches d’investissement efficaces qui permettent, par exemple, aux compagnies d’assurance de faire correspondre leurs engagements ou aux régimes de retraite de répondre à leurs obligations en matière de pension. L’agenda politique et les besoins plus larges ne remplaceront pas ces objectifs.

2020 : une année décisive

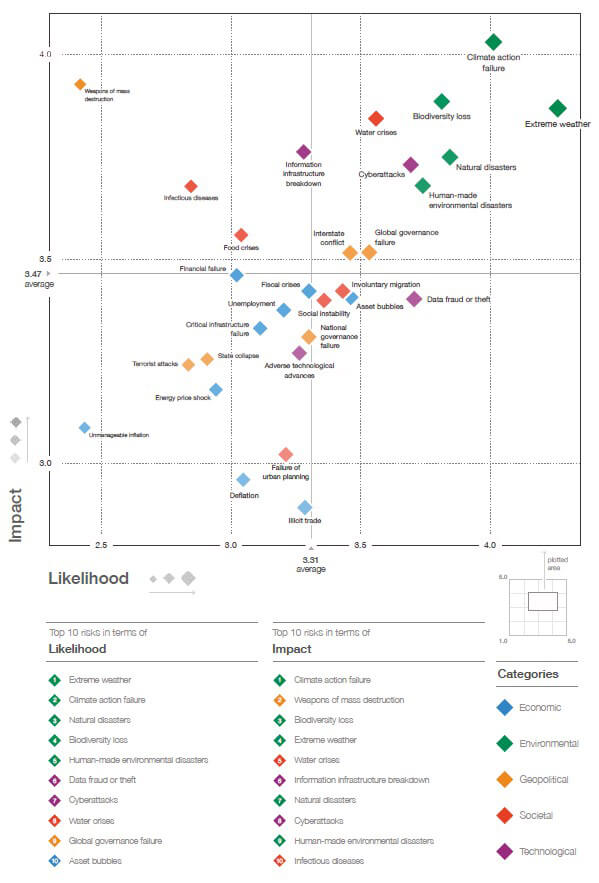

En résumé, 2020 sera selon moi une année décisive pour l’IR. Le secteur de l’investissement devra redoubler d’efforts s’il veut éviter les erreurs du passé. Il serait illusoire de penser que le débat concernant l’ESG et les performances n’a plus lieu d’être. C’est peut-être en partie pour cette raison qu’une nouvelle initiative remettant en question le concept de l’obligation fiduciaire dans le contexte de l’IR voit le jour : cette fois pour affirmer la reconnaissance d’agendas politiques plus larges et favoriser leur inclusion dans les déclarations de principes d’investissement et les accords de gestion des investissements. Les changements spectaculaires à venir nécessitent de nouvelles approches et créeront de nouveaux défis. Cela dit, une recherche et des analyses de qualité resteront les fondements d’une gestion efficace des investissements, qui tient compte des risques macroéconomiques (voir la figure 1, extraite du Rapport sur les risques mondiaux 2020 du Forum économique mondial,1 lequel rend compte des risques systémiques mondiaux les plus importants – pour la première fois en quinze années de publication du rapport, les cinq principaux risques sont liés à des thématiques environnementales).

Toutefois, à mesure que ces changements se produisent – et au risque de jeter une douche froide sur le débat, les perspectives pour 2020 appellent à une observation connexe très importante.

Les premières indications de bulles de valorisation parmi les valeurs « favorites » ou « vertes » de l’ISR apparaissent déjà sur les marchés actions. Le moteur de cette évolution pourrait bien être comportemental – la superposition de nouveaux objectifs écologiques autonomes dans les stratégies d’actions a-t-elle dilué les disciplines de sortie ? – mais en cas de ralentissement du marché, ces bulles de valorisations risquent de créer d’importants problèmes de performance pour les fonds qui viendraient à subir de considérables décotes.

Figure 1 : Panorama des risques mondiaux en 2020 établi par le Forum économique mondial

Source : Forum économique mondial – Enquête sur la perception des risques mondiaux 2019-20