La politique monétaire devrait se durcir en 2022. En voici les implications pour les taux et la courbe des rendements.

Trois hausses en 2022 ?

Lors de sa réunion de décembre, la Fed a maintenu les taux directeurs inchangés, proches de zéro, tout en faisant part d’une volonté de les relever jusqu’à trois fois en 2022 afin de combattre l’inflation. Elle a également annoncé un ralentissement plus rapide du programme d’achats d’actifs, qui permettra d’y mettre fin d’ici le mois de mars. Une fois le tapering terminé, la Fed prévoit de commencer à relever les taux, avec trois hausses supplémentaires fixées provisoirement pour 2023 et encore deux autres en 2024. Le taux des fonds fédéraux se rapprocherait par conséquent de son niveau neutre estimé, marquant une politique monétaire ni expansionniste ni restrictive, qui se situe à 2,50%.

Des surprises sont possibles, aussi vaut-il mieux éviter de s’exposer largement à des titres à duration longue

L’orientation des rendements des bons du Trésor à long terme dépendra de l’attitude de la Fed face à l’inflation actuelle. La Fed accélère son retrait des liquidités car l’inflation s’est intensifiée, avec pour conséquence potentielle de faire grimper les rendements à 10 ans. Cependant, la banque centrale doit veiller à ne pas agir de façon trop agressive, ce qui pourrait faire dérailler la reprise économique et entraîner une récession. Nous estimons que le fait de rester flexibles et prêts à ajuster la duration au fil des mois est la meilleure façon de procéder.

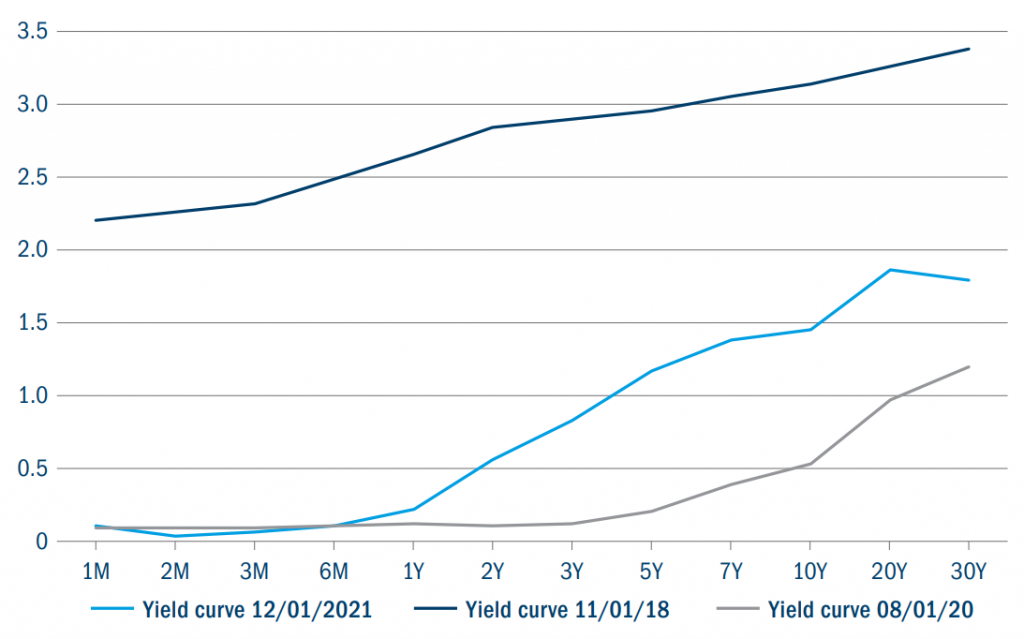

Figure 1 : Les taux sont remontés par rapport à leurs plus bas de la crise épidémique, mais ils ne devraient pas retrouver les niveaux d’avant la pandémie

Source : Bloomberg, décembre 2021.

Les solutions traditionnelles de couverture contre l’inflation sont onéreuses

Bon nombre des solutions traditionnelles de couverture contre l’inflation, dont les matières premières et les obligations d’Etat américaines indexées sur l’inflation (TIPS), sont onéreuses et affichent des taux d’intérêt réels négatifs. Un autre moyen de couvrir les portefeuilles contre le risque d’inflation est de conserver un positionnement défensif au niveau de la duration et de gérer activement les expositions de crédit axées sur les matières premières

Le resserrement des conditions financières préfigure une plus grande volatilité

Les conditions financières vont se resserrer à mesure que la Fed commence à retirer des liquidités du système financier. Il faut donc s’attendre à un élargissement des spreads de crédit et une volatilité accrue. Les actifs risqués seront dès lors plus vulnérables aux chocs. La nécessité d’identifier les gagnants et les perdants à mesure que les taux remontent souligne toute l’importance de disposer de capacités de recherche permettant de distinguer les deux.

Repenser le rôle des bons du Trésor américain dans l’allocation d’actifs

Dans l’environnement qui se dessine, les actifs risqués, tels que les obligations émergentes et à haut rendement, sont à la fois plus onéreux et plus vulnérables. La recherche y joue un rôle essentiel pour sélectionner les bonnes obligations. En outre, une exposition aux bons du Trésor américain, malgré des rendements historiquement bas, pourrait offrir une protection contre un risque actions et un risque de crédit potentiellement plus élevés.