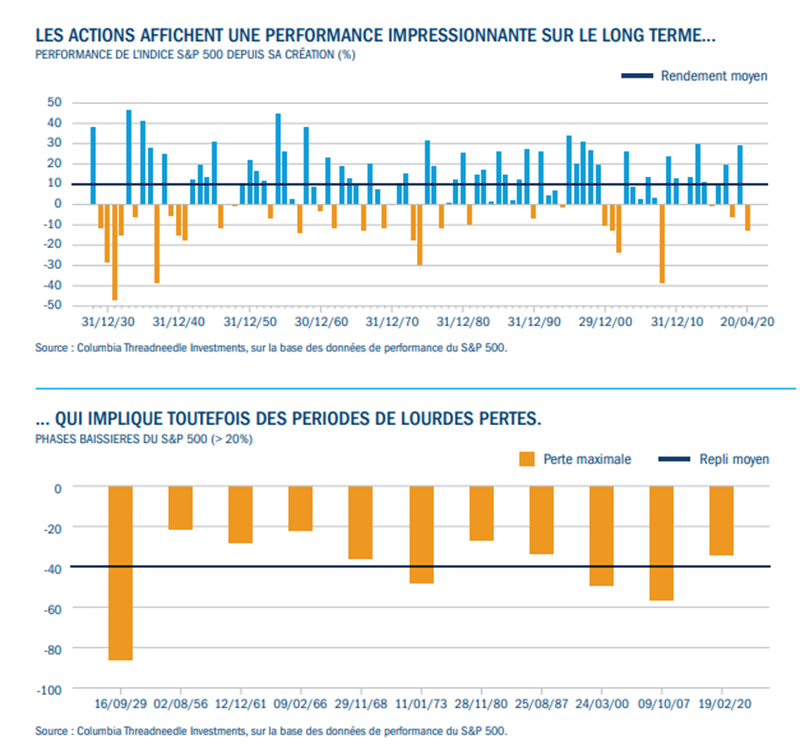

10% - Gardez ce chiffre à l’esprit en lisant les pages suivantes.

Il s’agit du rendement annuel moyen de l’indice S&P 500, qui mesure la performance des actions américaines depuis sa création en 1926.1 C’est la notion de moyenne qui importe ici, car les 94 années couvertes par l’indice ont connu bon nombre de fluctuations majeures à la hausse comme à la baisse. Ce chiffre témoigne par ailleurs de la force, de la régularité et de la résilience du marché actions, avec des rendements à long terme dépassant de loin ceux d’autres grandes classes d’actifs telles que les obligations et les matières premières.2 Les investisseurs qui se sont engagés sur la voie de l’investissement à long terme ont été généreusement récompensés.

Rester investi sur le long terme est bien évidemment plus facile à dire qu’à faire.

L’exercice impose en effet une bonne dose de sang-froid pour ne pas perdre de vue ses objectifs de placement distants de plusieurs années alors que les mauvaises nouvelles se multiplient et que les pertes s’accumulent. Dans un contexte de perte de confiance découlant de l’effondrement des marchés, il est facile d’oublier que les événements traversés n’ont rien d’inédits et qu’ils posent même souvent les bases d’opportunités futures.

La performance positive des actions dans la durée rend le tableau d’ensemble des plus attrayants. Cependant, un examen plus attentif peut faire apparaître quelques détails disgracieux. Depuis son lancement, le S&P 500 a ainsi connu 11 phases de repli de 20% ou plus par rapport à un sommet historique (seuil à partir duquel l’on parle généralement de marché baissier), à chaque fois dans des circonstances différentes et avec des reprises de durée variable par la suite.

Quel enseignement tirer de l’investissement en phase de marchés baissiers ?

Premièrement, nous sommes de mieux en mieux armés pour y faire face. Dans le sillage de chaque marché baissier, de nouvelles réformes liées à la structure du marché, au trading et aux règles d’investissement voient le jour sous l’impulsion des principaux acteurs du marché et des régulateurs, dont nous pouvons aujourd’hui tirer parti alors que nous sommes à nouveau confrontés à une contraction structurelle. La politique monétaire a aussi évolué. Nous nous sommes habitués à – et attendons – une intervention agressive et rapide des banques centrales pour soutenir le fonctionnement du marché et la confiance des investisseurs.

Deuxièmement, les marchés finissent toujours par se redresser. La volatilité (dans les deux sens) est absorbée dans la tendance haussière à long terme. Les investisseurs qui maintiennent le cap traversent certes des turbulences sur le moment, mais ressortent gagnants dans la durée.

2020 : composer avec la pandémie et ses conséquences.

Bien que certains aspects du ralentissement aujourd’hui enregistré par les marchés soient inédits, ces enseignements nous permettent de mettre les choses en perspective et d’anticiper l’évolution de la situation.

La contraction actuelle trouve sa source dans l’impact de la Covid-19 sur les entreprises, les gouvernements et le système financier. Elle est de nature structurelle et découle des perturbations économiques fondamentales qui ont érodé la valeur de marché et la confiance des investisseurs. Si l’ampleur et la durée du marché baissier restent encore à déterminer, la voie vers la reprise dépendra selon nous de notre capacité à lutter contre la cause du repli actuel, à savoir la propagation de la pandémie à l’échelle mondiale. Vue sous cet angle, la situation n’est finalement guère compliquée : il nous suffit de venir à bout du nouveau coronavirus, aussi intimidant soit-il.

Quelle forme pourrait prendre la reprise ?

Comme évoqué ci-avant, chaque contraction est unique, tout comme la reprise qui s’ensuit. Sur la base des observations et des données issues des marchés baissiers structurels les plus récents (1987, 2001–2002 et 2008–2009), nous estimons cependant que certains schémas sont susceptibles de se reproduire à mesure que les marchés se redresseront dans les mois et années à venir et qu’il est donc possible de mettre en œuvre des réponses stratégiques adaptées.

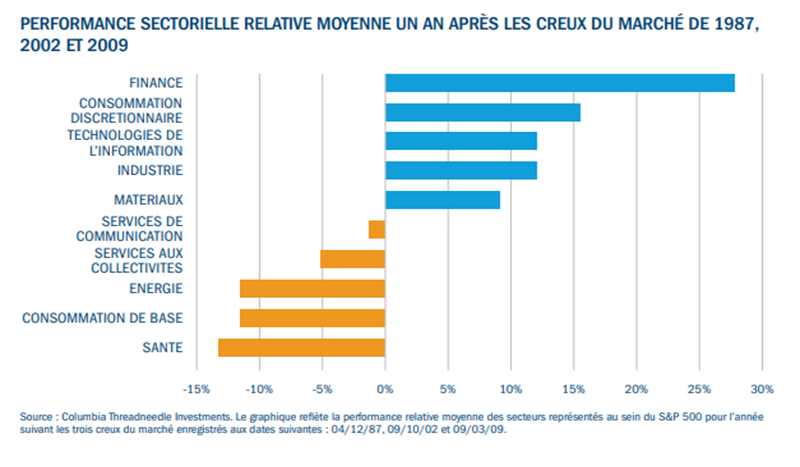

1.Les valeurs défensives sont souvent à la traîne, à l’inverse de leurs homologues cycliques

L’idée selon laquelle les secteurs défensifs traditionnels (consommation de base, santé et services aux collectivités) ont tendance à sous-performer au début d’une phase de reprise tandis que les secteurs cycliques (finance, matériaux et industrie) surperforment est largement soutenue d’un point de vue empirique. Ce schéma se vérifie en effet au niveau des rendements sur six mois et un an dans le sillage des trois marchés baissiers les plus récents.

Il convient de noter que ces tendances pourraient quelque peu différer dans le contexte actuel. Certaines valeurs de la santé pourraient ainsi réaliser de bien meilleures performances que ne le suggère la tendance historique compte tenu de la forte demande de tests, de diagnostics, d’outils et de produits médicaux. La consommation en ligne a également le vent en poupe, que ce soit au niveau des produits alimentaires, des programmes d’éducation ou du commerce au sens large. Ce qui était au départ une nécessité pour beaucoup pourrait bien devenir la norme, une évolution que ne pourront pas ignorer les investisseurs.

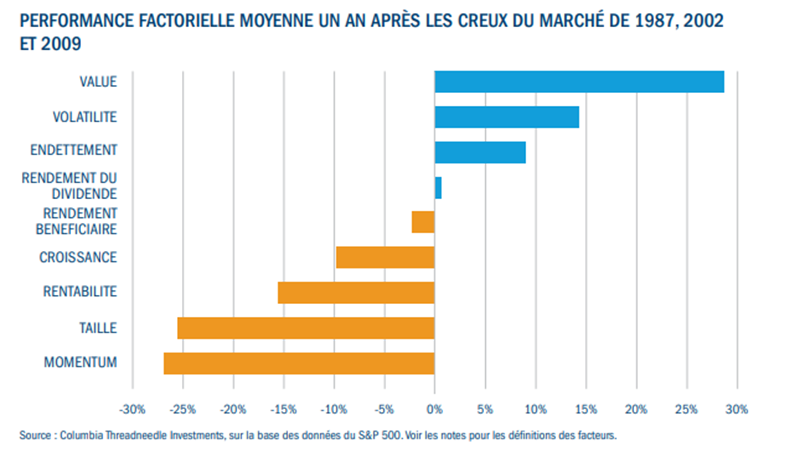

2. Les facteurs quantitatifs axés sur les caractéristiques cycliques et value sont potentiellement plus performants que les facteurs momentum et croissance

Les facteurs sont des schémas de rendement que les investisseurs peuvent isoler et dont ils cherchent à tirer profit. Par exemple, les petites capitalisations ont tendance à surperformer les grandes capitalisations au fil du temps. Cette approche se fonde sur l’analyse d’observations systématiques du marché plutôt que sur les caractéristiques propres à chaque entreprise ou secteur. Au cours des périodes de reprise consécutives à un marché baissier, les facteurs quantitatifs axés sur les caractéristiques cycliques et value ont tendance à surperformer, contrairement à ceux qui ciblent des caractéristiques telles que la dynamique des prix, le potentiel de rentabilité et les taux de croissance.

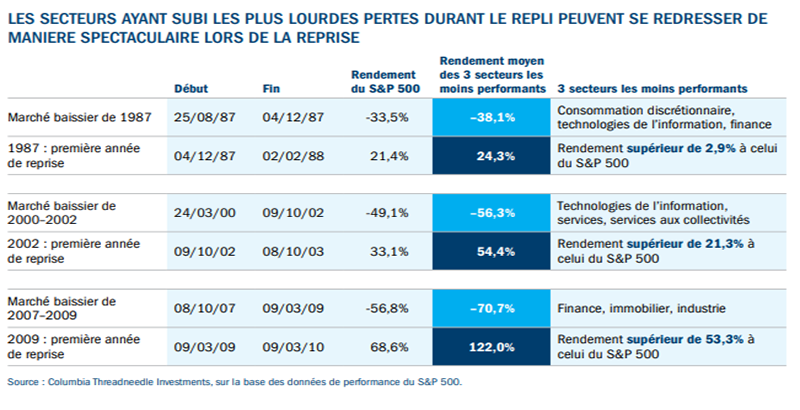

3. Dans les premiers jours d’une phase de reprise, la tentation peut être grande pour les investisseurs d’éviter les secteurs qui ont enregistré les plus lourdes pertes

C’est peut-être difficile à imaginer aujourd’hui, mais après l’éclatement de la bulle Internet, les investisseurs se sont détournés du secteur technologique pendant des années, marqués par le souvenir des pertes qu’il avait provoquées au niveau de leurs portefeuilles. D’un point de vue comportemental, cette réaction est tout à fait compréhensible. Le biais de récence (tendance à accorder une plus grande importance à la réalité actuelle plutôt qu’aux expériences passées et à la planification future) peut fausser les décisions quant aux risques liés à l’investissement dans certaines entreprises ou certains secteurs. Dans le contexte actuel, il est aisé de comprendre ce qui pourrait conduire les investisseurs à éviter les actions des secteurs des voyages et de l’horeca, qui ont subi les plus lourdes pertes, dès lors qu’il leur faudra peutêtre plus de temps pour se remettre complètement.

Mais pour les investisseurs à long terme, céder à la tentation d’éviter ces secteurs pourrait constituer une erreur stratégique, non seulement en termes de diversification, mais aussi car ils pourraient passer à côté de certaines opportunités en ne profitant pas des valorisations intéressantes pour ajouter des titres prometteurs à long terme au sein de leur portefeuille. Ces opportunités manquées ont été flagrantes au cours des périodes qui ont suivi les creux du marché de 1987, 2002 et 2009. Penchons-nous, à des fins d’illustration, sur le rendement enregistré sur la période de douze mois consécutive au creux par les trois secteurs les moins performants au cours du marché baissier, par rapport au S&P 500. Dans chaque cas, le rendement global équipondéré des trois secteurs les plus « délaissés » est supérieur à celui du marché dans son ensemble.

4. Les gagnants et les perdants ne rentrent pas toujours dans une case

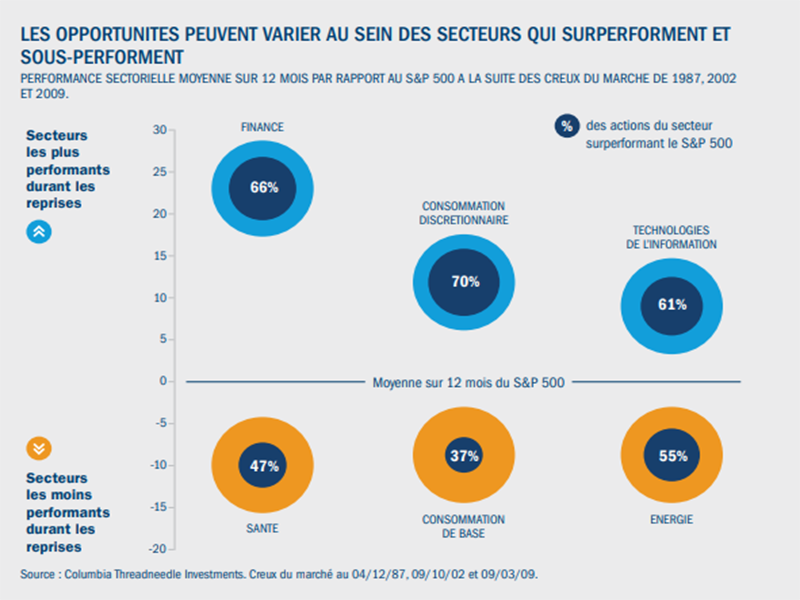

Bien que les arguments ci-dessus restent valables, profiter de la hausse des marchés pendant la reprise n’est pas qu’une question d’allocation sectorielle. Le rendement global d’un secteur peut masquer la véritable nature de ses performances : il est en effet souvent dominé par les résultats disproportionnés d’une entreprise ou d’un petit groupe d’entreprises. Lorsqu’un secteur surperforme, il est rare que toutes les actions qui le composent fassent mieux que le marché dans son ensemble. Même constat en cas de sousperformance : tous les titres du secteur ne sont pas forcément à la traîne.

C’est l’une des principales raisons pour lesquelles nous pensons qu’une gestion de portefeuille active peut faire la différence durant les phases de reprise des marchés. Se contenter d’identifier les secteurs gagnants ne suffit pas et peut même être hors de propos dans une certaine mesure. Les secteurs les plus performants ont certes tendance à comporter le plus grand nombre de titres qui surperforment le S&P 500 sur une période donnée, mais même les secteurs les moins performants peuvent se targuer d’une part non négligeable de sociétés qui font mieux que l’indice.

Pour les phases de reprise consecutives aux marches baissiers de 1987, 2001-2002 et 2008-2009 :

- Les secteurs de la finance, de la consommation discrétionnaire et des technologies de l’information sont les grands gagnants dans l’ensemble. Cela dit, le pourcentage de titres ayant surperformé au sein de ces secteurs s’établit à 66%, 70% et 61% respectivement par rapport au marché au sens large sur la période de 12 mois consécutive au creux.

- Les secteurs de la santé, de la consommation de base et de l’énergie ont quant à eux sousperformé dans l’ensemble, mais le pourcentage de titres ayant surperformé au sein de ces secteurs s’établit tout de même à 47%, 37% et 55% respectivement par rapport au marché au sens large.

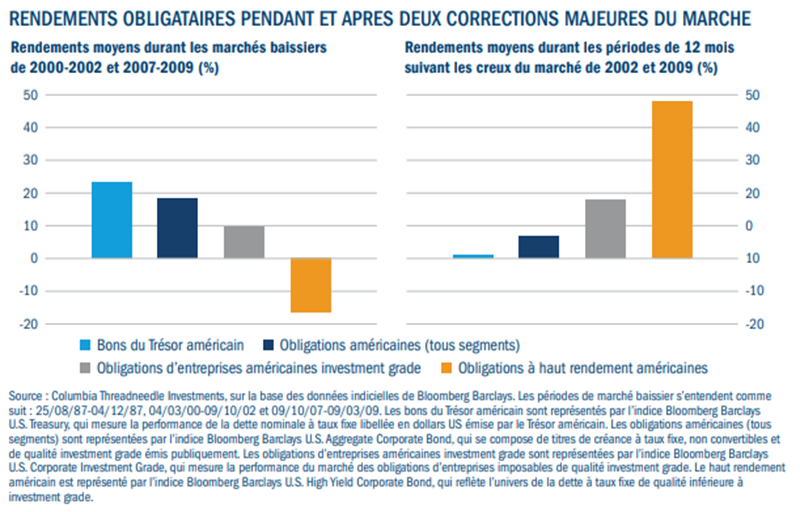

5. Il peut s’avérer judicieux de privilégier la qualité dans l’obligataire

Bien que nous nous soyons jusqu’ici concentrés sur le comportement des actions, les obligations jouent également un rôle clé au sein des portefeuilles des investisseurs dans le cadre des stratégies visant à exploiter la reprise

L’histoire et le bon sens nous disent que les mouvements de fuite vers la sécurité s’opèrent au départ des actions vers les liquidités et les obligations de qualité. Mais à la surprise générale, durant la première phase de la crise actuelle, les obligations de grande qualité (investment grade) ont enregistré des performances médiocres, certains des secteurs les plus défensifs s’abaissant même à des niveaux comparables à ceux des obligations à haut rendement de faible qualité moins bien notées. Cette situation découle d’un manque de liquidité du marché et des craintes entourant la qualité de crédit sous-jacente.

En outre, les baisses de cours et les décollectes enregistrées par les obligations de grande qualité au début de la crise actuelle s’écartent du schéma observé lors des précédentes phases baissières.

Veuillez noter que les rendements moyens des obligations à haut rendement au sens large ne sont pas disponibles pour la phase baissière et la reprise consécutive de 1987 dès lors que le marché en était encore à ses prémices. Nous ne nous appuierons donc ici que sur les corrections et les reprises consécutives de 2002 et 2009.

La dépréciation des obligations investment grade apparaît donc comme une aberration. De notre point de vue, ces titres, en particulier dans les secteurs défensifs tels que les services aux collectivités et la consommation de base, devraient retrouver une corrélation plus normale, en termes de performance, avec les obligations de faible qualité, avant de renouer avec une tendance similaire à celles observées lors des précédents cycles de contraction/ reprise. Cela ne veut pas dire que toutes les entreprises et tous les secteurs de catégorie investment grade sont à l’abri d’un déclassement, voire pire, mais nous sommes absolument convaincus que l’exposition à des obligations de qualité peut aider les investisseurs à atténuer le risque baissier dans un environnement récessionniste particulièrement éprouvant.

La performance historique moyenne des obligations à haut rendement dans le graphique ci-dessous suit une tendance similaire à celle des actions, à la fois pendant les phases de ralentissement et de reprise. Pour les investisseurs qui recherchent des titres présentant un risque de défaut accru, le maintien d’une allocation stratégique à des obligations de moindre qualité et à rendement plus élevé tout au long des marchés baissiers peut également s’avérer bénéfique lorsque les marchés rebondissent.

Quid des liquidités ?

Certains investisseurs sont tentés de se tourner vers les liquidités en attendant que les incertitudes se dissipent. Il convient cela dit de garder à l’esprit que si vous n’êtes pas investi, vous ne participerez pas au rebond des marchés, qui peut être aussi soudain qu’abrupt. Au cours des 8 années qui ont suivi la crise financière mondiale, les liquidités ont rapporté moins de 0,25% en termes annualisés. La classe d’actifs se veut certes sûre et liquide, mais se classe également tout en bas du tableau des performances.

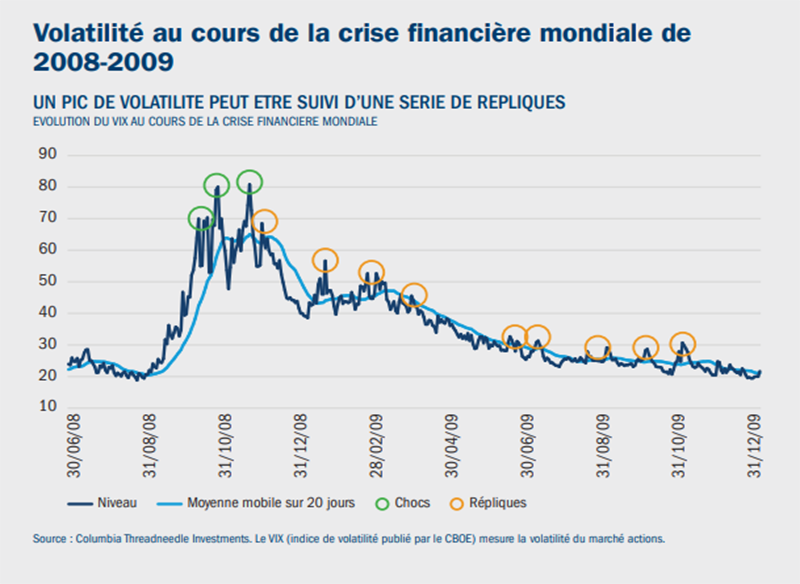

6. La volatilité est appelée à perdurer

Le VIX (indice de volatilité publié par le CBOE) mesure la volatilité du marché actions. Durant la crise financière mondiale de 2008-2009, après avoir grimpé en flèche, le VIX avait connu une phase de retour à la normale ponctuée de « répliques ». Si la situation actuelle suit la même voie, nous pourrions continuer d’assister à des épisodes de volatilité, parfois très marqués, pendant une période prolongée. Après leur apogée, ces épisodes diminueront probablement en fréquence et en ampleur, mais pourraient rester déconcertants et coûteux à court terme pour les investisseurs.

Conclusion

Chacun des 11 marchés baissiers observés depuis le lancement du S&P 500 a laissé une marque indélébile sur l’économie et sur le psychisme des investisseurs. Celui que nous traversons aujourd’hui ne dérogera pas à la règle. Il n’est guère aisé d’imaginer la forme que prendra la reprise, d’autant plus que les mois à venir s’annoncent difficiles. Les performances passées ne préjugent pas des résultats futurs, mais si l’évolution des marchés est conforme aux normes historiques, le marché baissier numéro 12 arrivera à son terme, des enseignements en seront tirés et viendront compléter ceux issus des 11 précédents, et la moyenne de l’indice S&P 500 intégrera les données relatives à sa 95e année d’existence.

Certes, il faut parfois des années aux actions pour renouer avec leurs sommets précédents à partir des creux des marchés baissiers, en particulier lorsqu’une récession s’invite à la fête. Et même alors, il est peu probable que nous retrouvions un monde identique à celui d’avant la crise. Nul doute que le monde post-Covid-19 se caractérisera par des changements structurels et une accélération de tendances déjà à l’œuvre auparavant. Les secteurs de la santé et de l’énergie se dirigeaient déjà vers une transformation fondamentale avant la crise, et leurs performances au cours des prochains mois pourraient s’écarter sensiblement de celles enregistrées au cours des reprises précédentes.

Face à ces évolutions et afin de prospérer tout au long du repli et pendant la reprise, une recherche approfondie sera de mise tant au niveau macroéconomique que des entreprises individuelles, afin de mieux comprendre ces changements structurels durables et de trouver la meilleure manière d’y réagir. Et à l’heure de faire le point et d’élaborer notre approche stratégique, il conviendra de faire preuve de flexibilité tout en restant fidèles à notre vision positive des marchés et des opportunités qu’ils offrent aux investisseurs engagés sur le long terme.