- Le Royaume-Uni reste largement en disgrâce, seuls la Russie et le Brésil affichent une moins bonne performance depuis le début de l’année. Les responsables d’allocation d’actifs restent donc réticents à envisager les actions britanniques, qui sont encore moins chères qu’il y a un an. Les sociétés internationales cotées au Royaume-Uni affichent une double décote par rapport à une cotation en Europe ou aux États-Unis, et une décote moyenne de 40% par rapport au MSCI World.

- Le fait que le Royaume-Uni reste à ce point délaissé illustre le niveau élevé de consensus sur les marchés. Nous continuons de croire fermement dans le Royaume-Uni, mais les tendances se prolongent souvent plus longtemps que prévu. Cela engendre l’opportunité que nous entrevoyons aujourd’hui, du fait de l’amplification de l’impact au moment où le basculement se produit enfin.

- Toutefois, la fenêtre pour le déblocage de cette valeur potentielle est en train de se refermer. Le Brexit sera réglé d’une manière ou d’une autre. Cela apportera enfin des certitudes. Dès lors, si les fusions et acquisitions restent élevées et s’accélèrent, c’est parce qu’il y a une forte tendance à faire abstraction du bruit à court terme et à se concentrer sur les valorisations (pas du côté des opérateurs de marché, mais plutôt du private equity et des entreprises américaines, qui voient que le temps est compté). Les premiers restent trop timorés pour exploiter cet arbitrage de valorisations, mais attendre encore longtemps d’avoir des certitudes, c’est risquer de voir s’échapper l’opportunité.

- Les dividendes jouent un rôle essentiel au niveau des retraites, de l’épargne et des revenus de la population britannique. Le caractère sans précédent de la pandémie et la nécessité qui en résulte pour les sociétés de restaurer leurs liquidités ont entraîné en avril et mai une réduction des distributions de dividendes parmi les plus rapides, les plus fortes et les plus étendues jamais enregistrées. Ce type de processus se produit à la fin de chaque cycle, mais avec le Covid-19, il a été concentré sur trois semaines à peine. Mais dès lors, à mesure que les conditions se sont stabilisées, le vent a tourné et 60 sociétés ont déjà réinstauré des dividendes. D’autres suivront.

- A l’avenir, nous nous attendons, à des politiques plus prudentes et à une meilleure couverture, et même dans le pire des scénarios, le marché britannique devrait offrir une belle prime de rendement par rapport aux obligations d’ici à l’an prochain. Pour l’heure, cependant, les bilans et la liquidité sont primordiaux.

Lors de précédents krachs, les actions qui avaient permis aux marchés d’atteindre leur sommet sont celles qui ont le plus souffert. Cela devrait donc logiquement placer le secteur de la technologie aux Etats-Unis ou les actions chinoises à l’arrière du peloton cette année alors que ces deux classes brillent de tous leurs feux sur les marchés mondiaux en 2020. Parallèlement, les sociétés internationales cotées au Royaume-Uni affichent une double décote par rapport à une cotation en Europe ou aux États-Unis. La décote moyenne s’élève ainsi à 40% par rapport au MSCI World2 !

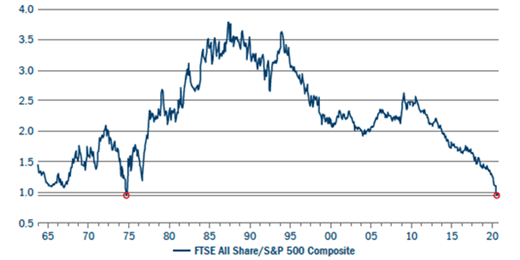

Figure 1 : FTSE All Share/S&P 500 Composite

Source : Refinitiv Datastream.

Un marché bipolaire

Nous continuons de croire fermement dans le Royaume-Uni, mais les tendances se prolongent souvent plus longtemps que prévu. Cela engendre l’opportunité que nous entrevoyons aujourd’hui, du fait de l’amplification de l’impact au moment où le basculement se produit enfin

La rapidité avec laquelle le marché actions britannique s’est retourné après l’annonce de Pfizer et BioNTech, mi-novembre, sur les données prometteuses de leur vaccin contre le Covid-19 est impressionnante. Plusieurs mois de surperformance des actions de croissance ont été effacés en une seule séance, ce qui montre que de nombreux investisseurs ont des positions similaires. La recrudescence des investisseurs quantitatifs, des ETF et de l’investissement factoriel a déséquilibré le marché et illustre parfaitement le niveau élevé de consensus.

Nous continuons de croire fermement dans le Royaume-Uni, mais les tendances se prolongent souvent plus longtemps que prévu. Cela engendre l’opportunité que nous entrevoyons aujourd’hui, du fait de l’amplification de l’impact au moment où le basculement se produit enfin.

Prendre garde à la fenêtre qui se ferme

Toutefois, la fenêtre pour le déblocage de cette valeur potentielle est en train de se refermer. Si le Covid-19 et le Brexit ont miné les opinions relatives à l’économie britannique, le marché actions n’aura pas besoin d’une reprise spectaculaire pour afficher de meilleures performances.

D’ici à la fin de l’année 2021, l’investissement devrait repartir à la hausse et les entreprises se rétablir. Malheureusement, les faillites seront plus nombreuses qu’après la crise financière mondiale, car les banques ont aujourd’hui davantage de capital et peuvent se permettre d’exiger le remboursement de leurs créances douteuses. Le chômage pourrait retrouver des niveaux comparables aux années 1980, lorsque trois millions de personnes étaient sans emploi.

Le marché des actions britanniques sort néanmoins d’une période de faible valorisation. Dès lors, si les fusions et acquisitions restent élevées et s’accélèrent, c’est en raison d’une forte tendance à faire abstraction du bruit à court terme et à se concentrer sur les valorisations, pas de la part des opérateurs de marché, mais plutôt des acteurs des marchés du capitalinvestissement et des entreprises américaines. Ces derniers savent que le temps est compté. Les premiers restent quant à eux trop timorés pour exploiter cet arbitrage de valorisations, mais attendre encore longtemps d’avoir des certitudes, c’est risquer de voir s’échapper l’opportunité.

Les dividendes sont de retour

Les dividendes jouent un rôle essentiel au niveau des retraites, de l’épargne et des revenus de la population britannique. Les baisses de dividendes sur le marché britannique ont été sévères et n’ont épargné personne. Ce type de processus se produit à la fin de chaque cycle, mais avec le Covid-19, il s’est concentré sur trois semaines à peine. Depuis, 60 sociétés ont déjà réinstauré des dividendes.4 D’autres suivront.

Mais pour l’avenir, nous nous attendons à des politiques plus prudentes et à une meilleure couverture, et même dans le pire des scénarios, le marché britannique devrait offrir une belle prime de rendement par rapport aux obligations d’ici à l’an prochain. Pour l’heure, cependant, les bilans et la liquidité sont primordiaux.

Les meilleures opportunités de la décennie

Alors que la double décote britannique commence à s’amenuiser, compte tenu de la plus grande clarté offerte sur la question du Brexit et des avancées sur le plan des vaccins, 2021 et 2022 pourraient être de grandes années pour le marché actions du Royaume-Uni. Même des sociétés de croissance de qualité comme le Britannique Unilever affichent des cours bien inférieurs à ceux de leurs concurrents à l’échelle mondiale. A nos yeux, ce ne sont pas seulement un ou deux secteurs du marché britannique qui sont abordables, mais bien son intégralité !

Le meilleur moment pour investir est lorsque cela semble inconfortable. Bien évidemment, le Royaume-Uni est encore boudé, mais les trois quarts des bénéfices des sociétés britanniques proviennent de l’international, c’est donc le PIB mondial que devrait doper le marché domestique.

Alors que la double décote britannique commence à s’amenuiser, compte tenu de la plus grande clarté offerte sur la question du Brexit et des avancées sur le plan des vaccins, 2021 et 2022 pourraient être de grandes années pour le marché actions du Royaume-Uni

En tant que gérants actifs, celui-ci nous enthousiasme. L’univers des titres en difficulté offre selon nous des opportunités parmi les meilleures de la décennie. Alors que les investissements quantitatifs et factoriels se focalisent sur des poches d’actions (basées sur des données chiffrées), la gestion active met logiquement en relation la valeur offerte par une action et son cours. Nous nous attendons à un redressement du marché britannique et de ses sociétés peu appréciées.