Les obligations souveraines vertes ont tenu le haut du pavé en 2019, entraînant dans leur sillage l’ensemble du marché des obligations d’impact, avec à la clé une augmentation des émissions, une innovation accrue et un intérêt sensiblement plus marqué de la part des clients. Nos stratégies d’obligations d’impact social ont désormais franchi le cap des 500 millions de dollars d’actifs sous gestion et enregistrent une croissance au Royaume-Uni, en Europe, aux EtatsUnis et à travers le monde.

Pourquoi les 12 derniers mois ontils été si importants ? Les questions du changement climatique et des inégalités sociales explosent dans le débat public dans le monde entier. Les mouvements Extinction Rebellion au Royaume-Uni ou des Gilets Jaunes en France ne sont que la partie la plus visible de l’iceberg, mais sur les marchés financiers aussi, les obligations vertes, sociales et durables explosent en nombre et en complexité.

Après deux années de stagnation, les obligations vertes ont trouvé un second souffle en 2019, avec une recrudescence des émissions (figure 1). Ce fut également un bon cru pour les obligations sociales, même si la plus forte croissance a été le fait des obligations durables, le fait marquant étant leur alignement sur les objectifs de développement durable (ODD) des Nations unies.

Figure 1: Taux de croissance 2018-19

Source : BloombergNEF à août 2019. Données fournies à titre indicatif. Note : Les valeurs pour 2018-19 portent sur la période entre le 1er janvier et le 13 septembre de chaque année concernée. Les obligations liées à la durabilité sont exclues. Volume des émissions cumulées pour l’ensemble des années.

L’année 2020 sera selon nous plus ou moins du même acabit. L’innovation devrait elle aussi bénéficier d’un coup de boost au cours de l’année, avec peut-être la première émission d’une obligation « de transition » destinée à financer l’évolution d’une entreprise vers un modèle plus durable.

La renaissance en détail

Début novembre 2019, le volume global des émissions d’obligations vertes, durables et sociales atteignait 196 milliards de dollars, contre 133 milliards de dollars pour l’ensemble de l’année 2018.2 Les émissions d’obligations vertes ont augmenté de près de 40% et représentent les trois quarts du marché des obligations d’impact au sens large. Le volume des émissions d’obligations durables, au départ assez restreint, a pratiquement triplé. Seules les émissions d’obligations à finalité sociale ont marqué le pas, avec une timide hausse des émissions par rapport à 2018.3

La dette souveraine verte a cependant dominé le marché en 2019. La plus importante est l’OAT française verte (20,7 milliards d’euros), suivie des obligations de la Belgique (6,9 milliards d’euros), des Pays-Bas (6 milliards d’euros) et de l’Irlande (5 milliards d’euros).4 L’Italie, la Suède et l’Allemagne devraient pour leur part émettre des obligations vertes ou durables en 2020. Le gouvernement du Royaume-Uni, où nous avons mené une campagne de lobbying pour le premier Gilt vert, brille par son absence.

Ce renouveau fait de 2019 l’année la plus importante pour le marché des obligations d’impact en général depuis 2017. Cependant, il n’y a pas que la croissance des émissions qui indique que le marché connaît un nouvel essor. L’année dernière a également été marquée par un bouillonnement de l’innovation, comme par exemple la première obligation sociale bancaire espagnole, de CaixaBank, ainsi que l’obligation sociale de RBS, la première de ce type provenant d’une banque britannique. Dans le même temps, le géant italien de l’énergie Enel a émis une obligation généraliste assortie d’un coupon lié à sa performance par rapport aux ODD.

Notre performance

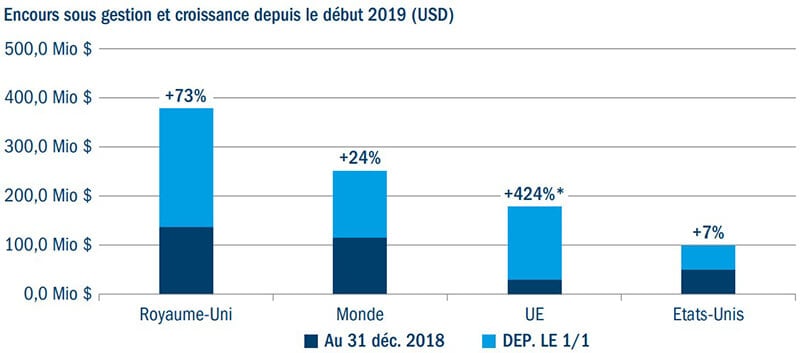

Figure 2: Les stratégies d’obligations d’impact social en chiffres

Source : Columbia Threadneedle Investments, au 31 décembre 2019 (*hors remboursement du capital de départ).

L’année 2019 a été très gratifiante (figure 2). A notre grande satisfaction, l’ensemble des portefeuilles d’obligations d’impact social ont enregistré des entrées de capitaux, en hausse de 73% au Royaume-Uni, de 424% en Europe (assortie du remboursement du capital de départ), et de 7% aux Etats-Unis, où le fonds est également parvenu à rembourser son capital de départ. Le portefeuille Mondial enregistre quant à lui une progression de 24%. Au total, les investissements en obligations d’impact social représentent désormais un encours de 500 millions de dollars.5

Notre approche

Il n’est pas nécessaire de renoncer aux rendements financiers pour obtenir de bons résultats. Les caractéristiques financières d’un investissement potentiel sont toujours notre première et principale préoccupation – une entreprise qui fait faillite ne peut générer ni rendement financier ni impact social. En second lieu, nous examinons les controverses en matière d’ESG. Avant d’analyser l’impact potentiel d’un investissement, nous étudions la culture et l’importance des émetteurs/ entreprises concernées et la façon dont ils gèrent et réagissent à des controverses – cela nous permet d’appréhender la culture managériale au sens large et nous indique si nous pouvons espérer des réponses appropriées à des incidents de toute sorte. Ce n’est qu’après avoir négocié avec succès les deux premiers filtres que nous abordons les externalités et analysons l’impact des activités d’une entreprise sur son marché, son personnel, son environnement local, etc. Selon nous, ce processus explique dans une large mesure les excellents résultats de nos fonds d’obligations sociales.

Le chapitre suivant

En 2020, les volumes devraient continuer de progresser, au même titre que l’innovation. L’on s’attend non seulement à ce que davantage d’Etats émettent des obligations vertes pour la première fois, mais également à ce que le concept d’obligation d’impact s’élargisse pour inclure davantage d’émissions d’obligations sociales et durables. Assurément, les projets dans lesquels investir ne manquent pas. En outre, les technologies de rupture impriment déjà un rythme de changement effréné et les marchés doivent eux aussi se mettre au diapason pour y répondre. Les émissions ne devraient donc pas ralentir.

Les activités économiques feront prochainement l’objet d’une réglementation accrue à travers les règles de « taxonomie » de l’UE qui devraient voir le jour en 2021, en particulier sur le plan environnemental. Ce dispositif complexe et détaillé mobilisera d’importantes ressources, mais nous sommes bien équipés pour y faire face. Et de toute façon, ne vaut-il pas mieux investir dans un fonds qui va bénéficier de la réglementation que dans celui qui va en pâtir ?

L’événement majeur de l’année sera à n’en point douter la conférence environnementale COP26 à Glasgow, en fin d’année. Comment suivra-t-elle les objectifs de l’accord de Paris de 2016 pour réduire les émissions de gaz à effet de serre ? Encouragera-telle la concurrence entre les nations pour fixer des objectifs de réduction du carbone plus ambitieux ? Cela conduira-t-il à de nouvelles innovations sur le marché des obligations, peutêtre une obligation verte zéro carbone net ? Nous sommes optimistes quant à la possibilité pour les marchés financiers d’atteindre ces objectifs et de contribuer à leur réalisation.

Plus généralement, la politique monétaire semble atteindre les limites de son efficacité, aussi l’Europe (et peut-être d’autres régions) doitelle envisager une autre approche pour éviter une « japonisation ». Nous pensons qu’un engagement en faveur des investissements verts et durables permettrait de stimuler la croissance, tout en assurant des retombées positives en matière sociale et environnementale. Le moment est venu d’adopter une approche différente qui contribue à générer de la croissance d’une manière qui non seulement soutiendra l’économie, mais bénéficiera aussi à la société et l’environnement, d’où notre appel – du moins au Royaume-Uni – invitant le gouvernement à lancer des obligations souveraines ou des Gilts verts.

Je souhaiterais voir plus de fonds comme le nôtre démocratiser effectivement la finance. En optant pour des fonds d’obligations vertes, sociales ou durables dans des véhicules fiscalement intéressants tels que des régimes de pension, nous pouvons tous encourager financièrement ce en quoi nous croyons. Les investisseurs institutionnels ont cependant également un rôle à jouer à cet égard. L’année 2019 a montré que la transition est en marche, mais le chemin à parcourir est encore long.