L’investissement responsable s’est

considérablement développé ces cinq

dernières années. Mais le contexte des

six derniers mois a donné un sérieux

coup d’accélérateur au secteur.

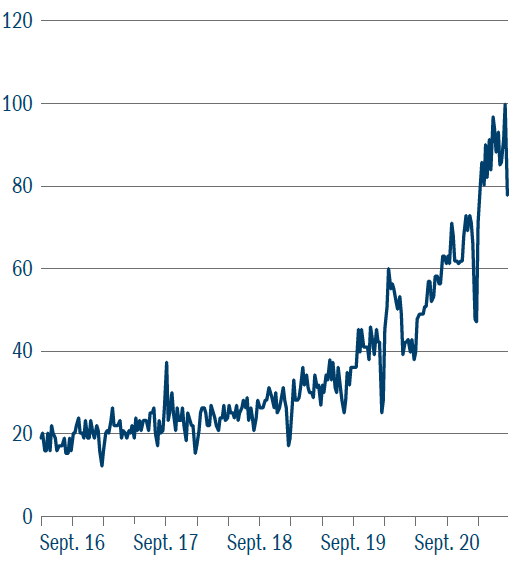

Selon les données de Google Analytics, les

recherches Internet d’expressions contenant

la mention « ESG » (Environnement, social

et gouvernance) au niveau mondial ont

atteint un pic en mars 2021 (Figure 1).

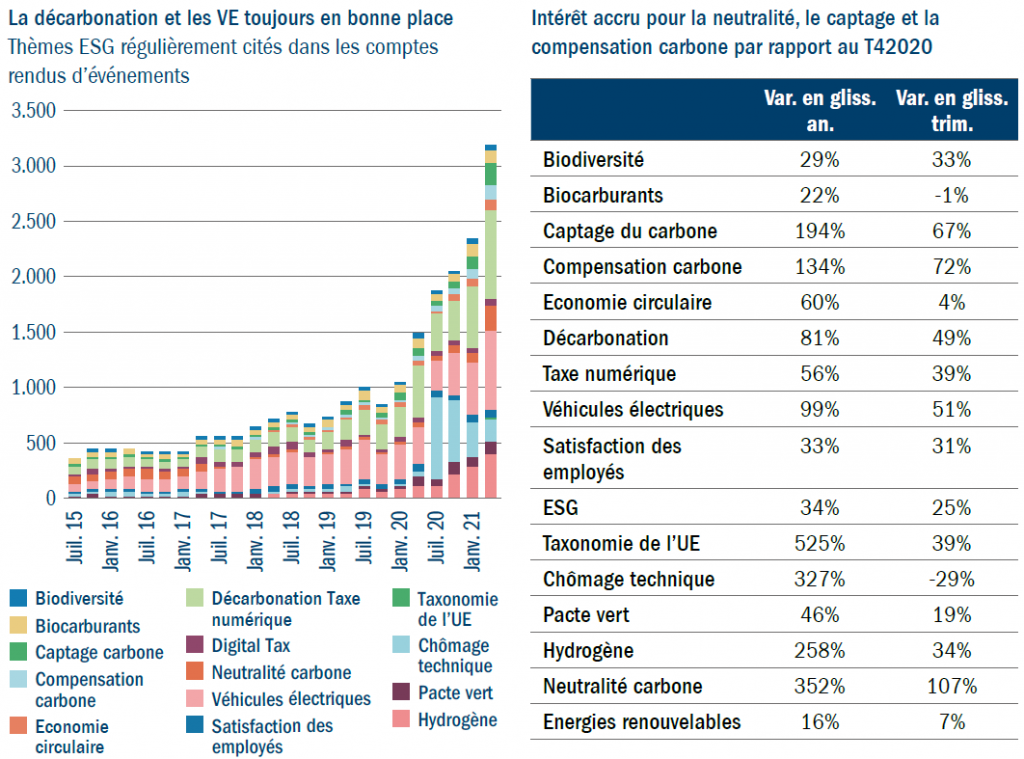

Cette tendance se reflète également

dans les comptes rendus d’événements

d’entreprises qui, de plus en plus, font la

part belle aux thèmes ESG (Figure 2).

Figure 1 : Résultats de Google Analytics pour les recherches sur « ESG »

Source : Google Analytics, mai 2021. Les chiffres représentent

l’intérêt de recherche mesuré par rapport au point le plus élevé

sur le graphique pour la région et le moment considéré(e). Une

valeur de 100 correspond à la popularité maximale, une valeur

de 50 signifie que le terme est deux fois moins populaire.

La valeur zéro signifie qu’il n’y a pas suffisamment de données

pour ce terme.

Figure 2 : Les grands thèmes de l’IR de plus en plus cités dans les comptes rendus d’entreprise

Source : Alphasense (gauche) et Morgan Stanley (droite), avril 2021.

Cette croissance spectaculaire s’explique

avant tout par un solide soutien politique,

en particulier en Europe. Le développement

des infrastructures vertes y est pour le

moins ambitieux. L’Union européenne a

été parmi les premières à s’engager à

atteindre la neutralité carbone – à l’horizon

20501 – et c’est elle aussi qui va le plus

loin dans ses projets d’investissement

destinés à favoriser une transition

verte. Certains observateurs estiment

que pas moins de 7.000 milliards EUR

de dépenses d’infrastructure seront

nécessaires sur les 30 prochaines années

pour atteindre les objectifs que l’UE

s’est fixés, dont environ 3.000 milliards

EUR proviendront de sources privées.2

Certes, 2050, c’est encore loin, mais

l’UE n’entend pas y aller de main morte.

Véritable pilier de la transition vers un

avenir bas carbone sur le Vieux Continent,

le Pacte vert vise une réduction de

50 à 55% des émissions de carbone

d’ici 2030 par rapport aux niveaux de 1990.3 Il ne sera pas uniquement

question de mettre en place de nouveaux

projets (« greenfield »), mais aussi de

développer des actifs déjà opérationnels

(« brownfield »), qui soutiendront de façon

déterminante les investissements durables.

Pour les investisseurs, l’appétit

gargantuesque de l’Europe pour les

investissements en infrastructures vertes

sera naturellement source d’opportunités

considérables. Les objectifs du Pacte vert

impliquent un déficit d’investissement de

quelque 470 milliards EUR par an jusqu’en

2030.4 Ces besoins ne pourront être

satisfaits sans une injection majeure

de capitaux privés parallèlement aux

dépenses et aux incitations

gouvernementales, ce qui créera de

vastes possibilités d’investissement sur

plusieurs années.

Outre les avantages qu’ils procurent sur le

plan environnemental, les investissements

dans les infrastructures vertes sont

également de nature à stimuler l’activité économique. Selon une étude récente

du FMI,5 chaque dollar dépensé en

faveur de la neutralité carbone génère

plus d’un dollar d’activité économique.

L’effet multiplicateur perdure par ailleurs

pendant au moins quatre ans et l’impact

en termes d’activité économique est

de deux à sept fois supérieur à celui

associé aux mesures considérées

comme néfastes pour l’environnement.

Le coup de pouce politique

Alors que l’Europe s’emploie à stimuler

la reprise économique post Covid-19,

elle accroît parallèlement ses projets

d’investissement en infrastructures

vertes. Associé au Pacte vert, le Plan

de relance de l’UE donne à la transition

climatique un rôle central dans les

efforts de stimulation de la reprise et

de la croissance économique sur le

continent, à travers la création des

emplois de demain et d’impacts positifs

en matière de climat et de durabilité,

à savoir notamment la réduction des

émissions, une plus grande autosuffisance

énergétique et une diminution des

prix des factures énergétiques.

Pour soutenir le programme de son Pacte

vert, l’UE avait prévu initialement de

mobiliser au moins 1.000 milliards EUR

d’investissements publics et privés d’ici

2030, mais elle a largement relevé ses

ambiti ons dans le cadre du plan de relance

élaboré pour faire face aux retombées

économiques de la crise du Covid-19.

Les mesures de soutien supplémentaires

prévues par le Plan de relance de l’UE pour

la période 2021-27 devraient avoisiner

1.850 milliards EUR, dont un quart environ

pourrait être alloué aux investissements liés

à la transition climatique.6 Un Fonds pour

une transition juste doté d’une enveloppe

de 17,5 milliards EUR a par ailleurs été

approuvé dans le cadre du Pacte vert pour

atténuer l’impact de la transition climatique

en Europe sur l’économie et l’emploi.7

La Taxonomie verte de l’UE contribuera

à orienter les investissements privés

vers les infrastructures vertes. C’est

là un effort ambitieux d’élaborer une

classification des activités économiques

en fonction de leur caractère durable.

L’idée est d’influencer la manière dont les

capitaux privés sont alloués, parallèlement

au cadre moins contraignant des 17

Objectifs de développement durable

(ODD) des Nations unies. A l’échelle

mondiale, les moyens déployés pour

atteindre les ODD pourraient créer plus

de 12.000 milliards USD de débouchés

commerciaux8 dans quatre domaines clés :

santé et bien-être, vie citadine, énergie et

matériaux, alimentation et agriculture.

Quatre grands thèmes d’investissement

Les quatre thèmes d’investissement

les plus pertinents pour les

infrastructures européennes sont au

coeur de l’agenda du Pacte vert.

1. Energie renouvelable

Le plan prévoit de doubler la production d’électricité à partir de sources renouvelables d’ici 2030, afin de contribuer aux objectifs de réduction des émissions. Ceci implique une nette augmentation des taux d’investissement actuels des entreprises de services publics européennes dans les capacités d’énergies renouvelables et les réseaux électriques. Selon une étude réalisée par le cabinet de conseil AT Kearney, les investissements annuels dans les énergies renouvelables en Europe passeront de 60 milliards EUR en 2020 à 90 milliards EUR en 2022. D’ici 2030, les investissements dans les capacités éoliennes et solaires en Europe totaliseront au moins 650 milliards EUR et pourraient atteindre 1.000 milliards EUR.9 De quoi faire grimper considérablement les valorisations des entreprises de services publics en Europe, à plus forte raison eu égard à l’accélération de la demande qui résultera de l’électrification des transports. Les équipementiers devraient également voir leurs bénéfices augmenter, à l’image du fabricant d’éoliennes danois Vestas, qui a enregistré l’an dernier un rendement du capital investi d’environ 20%.10

Le plan prévoit de doubler la production d’électricité à partir de sources renouvelables d’ici 2030, afin de contribuer aux objectifs de réduction des émissions. Ceci implique une nette augmentation des taux d’investissement actuels des entreprises de services publics européennes dans les capacités d’énergies renouvelables et les réseaux électriques. Selon une étude réalisée par le cabinet de conseil AT Kearney, les investissements annuels dans les énergies renouvelables en Europe passeront de 60 milliards EUR en 2020 à 90 milliards EUR en 2022. D’ici 2030, les investissements dans les capacités éoliennes et solaires en Europe totaliseront au moins 650 milliards EUR et pourraient atteindre 1.000 milliards EUR.9 De quoi faire grimper considérablement les valorisations des entreprises de services publics en Europe, à plus forte raison eu égard à l’accélération de la demande qui résultera de l’électrification des transports. Les équipementiers devraient également voir leurs bénéfices augmenter, à l’image du fabricant d’éoliennes danois Vestas, qui a enregistré l’an dernier un rendement du capital investi d’environ 20%.10

2. Mobilité verte

L’électrification des transports est une composante clé du Pacte vert. A cet égard, ce dernier stipule que d’ici 2030, au moins 30 millions de voitures zéro émission seront en circulation sur les routes d’Europe,11 que le nombre de trajets en train à grande vitesse doublera en Europe et que tous les transports collectifs réguliers pour des trajets de moins de 500 km devront être neutres en carbone.12

L’électrification des transports est une composante clé du Pacte vert. A cet égard, ce dernier stipule que d’ici 2030, au moins 30 millions de voitures zéro émission seront en circulation sur les routes d’Europe,11 que le nombre de trajets en train à grande vitesse doublera en Europe et que tous les transports collectifs réguliers pour des trajets de moins de 500 km devront être neutres en carbone.12

Pour certaines entreprises, ces ambitions

sont autant d’opportunités immédiates de

générer des rendements intéressants.

Si les fabricants d’équipements destinés

au réseau ferroviaire sont bien placés pour

bénéficier du Pacte vert, une transition

accélérée en faveur des véhicules

électriques constitue un défi de taille pour

les constructeurs automobiles, qui devront

développer de nouveaux modèles dotés

d’une capacité de batterie suffisante.

3. L’hydrogène comme source d’énergie

pour demain

L’hydrogène suscite un intérêt croissant en tant que source d’énergie propre, même s’il est toujours plus cher en comparaison. Les coûts de ce que l’on appelle « l’hydrogène vert » – produit par électrolyse de l’eau à partir d’électricité renouvelable – ont baissé grâce à la forte démocratisation de l’énergie renouvelable, mais ils restent sept fois plus élevés que les combustibles fossiles. A noter également que l’hydrogène est difficile à stocker et à transporter.13 Il présente cependant un solide potentiel dans les domaines où l’électrification est impossible, comme l’industrie lourde, le transport par camion, le transport maritime ainsi que le stockage d’énergie saisonnier, et l’UE a pour objectif de faire passer la part de l’hydrogène dans le bouquet énergétique du continent de moins de 2% actuellement à 13-14% d’ici 2050.14 Pour réaliser ce potentiel, les investissements devront être encouragés par un soutien politique important. La Commission européenne estime que le prix du carbone fixé dans le cadre du Système d’échange de quotas d’émission de l’UE devra passer d’environ 30 EUR actuellement à 55-90 EUR la tonne.15 Parmi les exemples de projets en cours, citons la construction par Ørsted d’une usine d’hydrogène vert d’une puissance de 1 GW en mer du Nord néerlandaise, dont la mise en service est prévue pour 2030 ;16 et le projet HyNet North West du britannique Cadent, qui a obtenu 72 millions GBP de fonds (notamment gouvernementaux) pour financer un projet de production d’hydrogène associé au captage et au stockage du carbone (CSC). Ces capitaux frais devraient permettre d’accélérer le projet et de prendre une décision d’investissement définitive d’ici 2023, afin que la phase initiale devienne opérationnelle d’ici 2025.17

L’hydrogène suscite un intérêt croissant en tant que source d’énergie propre, même s’il est toujours plus cher en comparaison. Les coûts de ce que l’on appelle « l’hydrogène vert » – produit par électrolyse de l’eau à partir d’électricité renouvelable – ont baissé grâce à la forte démocratisation de l’énergie renouvelable, mais ils restent sept fois plus élevés que les combustibles fossiles. A noter également que l’hydrogène est difficile à stocker et à transporter.13 Il présente cependant un solide potentiel dans les domaines où l’électrification est impossible, comme l’industrie lourde, le transport par camion, le transport maritime ainsi que le stockage d’énergie saisonnier, et l’UE a pour objectif de faire passer la part de l’hydrogène dans le bouquet énergétique du continent de moins de 2% actuellement à 13-14% d’ici 2050.14 Pour réaliser ce potentiel, les investissements devront être encouragés par un soutien politique important. La Commission européenne estime que le prix du carbone fixé dans le cadre du Système d’échange de quotas d’émission de l’UE devra passer d’environ 30 EUR actuellement à 55-90 EUR la tonne.15 Parmi les exemples de projets en cours, citons la construction par Ørsted d’une usine d’hydrogène vert d’une puissance de 1 GW en mer du Nord néerlandaise, dont la mise en service est prévue pour 2030 ;16 et le projet HyNet North West du britannique Cadent, qui a obtenu 72 millions GBP de fonds (notamment gouvernementaux) pour financer un projet de production d’hydrogène associé au captage et au stockage du carbone (CSC). Ces capitaux frais devraient permettre d’accélérer le projet et de prendre une décision d’investissement définitive d’ici 2023, afin que la phase initiale devienne opérationnelle d’ici 2025.17

4. Parc immobilier

Les trois quarts environ des 220 millions de bâtiments que compte l’UE sont jugés inefficaces sur le plan énergétique.18 Le plan de relance adopté par l’Union pour faire face au Covid-19 entend canaliser des investissements importants pour moderniser un parc immobilier qui représente 36% des émissions de gaz à effet de serre dans la région et 40% de la consommation d’énergie. Les grands objectifs du plan prévoient une réduction de 60% des émissions de gaz à effet de serre des bâtiments d’ici 2030 et une diminution de 18% de l’énergie utilisée pour le chauffage et la climatisation. Ceci implique de doubler le taux de rénovation des bâtiments pour le porter à 2% au cours de la prochaine décennie, ce qui nécessitera l’investissement de 275 milliards EUR chaque année. Un durcissement des normes en matière d’efficacité énergétique est par ailleurs prévu.19

Les trois quarts environ des 220 millions de bâtiments que compte l’UE sont jugés inefficaces sur le plan énergétique.18 Le plan de relance adopté par l’Union pour faire face au Covid-19 entend canaliser des investissements importants pour moderniser un parc immobilier qui représente 36% des émissions de gaz à effet de serre dans la région et 40% de la consommation d’énergie. Les grands objectifs du plan prévoient une réduction de 60% des émissions de gaz à effet de serre des bâtiments d’ici 2030 et une diminution de 18% de l’énergie utilisée pour le chauffage et la climatisation. Ceci implique de doubler le taux de rénovation des bâtiments pour le porter à 2% au cours de la prochaine décennie, ce qui nécessitera l’investissement de 275 milliards EUR chaque année. Un durcissement des normes en matière d’efficacité énergétique est par ailleurs prévu.19

Ces thèmes font écho aux opportunités

que nous observons dans le domaine

des infrastructures, et en particulier

ces 12 derniers mois, pour tout ce qui

touche aux méthodes de décarbonation,

comme le captage du carbone, et

aux solutions liées à la décarbonation

(« brownfield » et « greenfield »), à savoir

l’hydrogène et la compensation carbone.

Le contexte politique favorable garantit

ainsi de nombreuses opportunités

d’emploi liées au développement

durable dans l’univers des petites

et moyennes capitalisations.

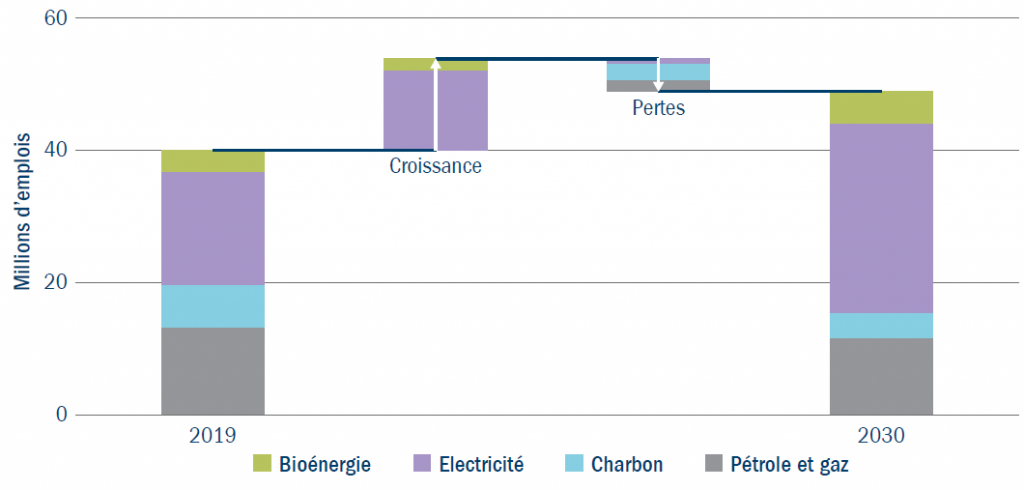

Et le social dans tout ça ?

Cette course à la neutralité carbone risque

de créer bien des laissés pour compte,

parmi ceux qui n’auront peut-être pas

la possibilité d’opérer une reconversion

vers les métiers des industries à faible

émission de carbone ou qui ne pourront

pas profiter des avantages du nouveau

système énergétique. La Transition juste

reconnaît les enjeux sociaux de l’objectif

zéro émissions, en matière d’emploi, de formation, mais aussi de collaboration

avec les communautés afin de s’assurer

que personne ne reste sur le carreau

(Figure 3). Il est selon nous essentiel

de collaborer avec les entreprises de

notre portefeuille – et toutes celles

qui l’intégreront à l’avenir – afin de

garantir une transition équitable pour

les employés. Nos business plans sont

d’ailleurs guidés par des stratégies visant

à garantir des résultats sociaux positifs.

Figure 3 : Emploi lié à l’offre énergétique dans le cadre d’une trajectoire de neutralité carbone, données mondiales, 2019-2030

Source : Agence internationale de l’énergie, 2019.

Par sa volonté de rendre son

économie plus verte, l’Europe créera

immanquablement de nouvelles

perspectives d’investissement dans

le domaine des infrastructures.

Les responsables politiques européens

sont en effet conscients qu’ils ne pourront

pas atteindre leurs objectifs de neutralité

carbone sans attirer les capitaux privés.

Le calendrier du Pacte vert pour les dix

prochaines années est ambitieux, alors

ne perdons pas de temps et explorons

dès aujourd’hui les grands thèmes

d’investissement qui y sont liés.