Les marchés ont réagi violemment aux politiques de confinement mises en place plus tôt cette année par les économies mondiales pour combattre la pandémie de Covid-19. Sous l’effet de l’incertitude accrue et des pressions sur les revenus, les spreads de crédit des obligations d’entreprises (ou primes de risque) se sont nettement élargis afin de refléter la hausse du risque de rétrogradation et de défaut. Ce mouvement, quoique d’une amplitude très marquée, semblait relativement logique au regard de l’interruption brutale du commerce international.

Depuis mars, la performance des marchés financiers s’est largement redressée. Les marchés du crédit internationaux ont profité d’injections de liquidité massives, notamment sous la forme de taux d’intérêt faibles et d’achats directs d’obligations d’entreprises et de fonds indiciels cotés par les banques centrales. Les statistiques économiques ont ensuite également commencé à s’améliorer. Toutefois, l’activité économique mondiale reste encore loin des niveaux de 2019 à de nombreux égards. A première vue, le resserrement des spreads des obligations d’entreprises paraît déconnecté de la situation économique morose, mais qui s’améliore. Dans ce contexte, nous cherchons à savoir ce que reflètent actuellement les prix des obligations d’entreprises et nous comparons ces anticipations avec nos propres prévisions.

Le spread d’une obligation d’entreprise doit compenser plusieurs choses, et notamment le risque de rétrogradation. La note de solvabilité attribuée par les grandes agences de notation peut avoir une incidence sur la volonté d’acheter de divers intervenants de marché, comme les banques, les compagnies d’assurance et les sociétés de gestion d’actifs. En 2009, les agences de notation ont rétrogradé 108 milliards de dollars d’obligations investment grade au rang high yield au lendemain de la crise financière mondiale. A la mi-2020, ce volume d’ « anges déchus », comme on les appelle, a déjà été dépassé, puisque 189 milliards de dollars d’obligations sont passés en catégorie high yield, dont 151 milliards de dollars rien qu’au premier trimestre1 .

Depuis le premier trimestre, le rythme de ces déclassements a nettement ralenti. Cela s’explique, selon nous, par les décisions judicieuses prises par de nombreuses entreprises pour améliorer leur qualité de crédit, entre autres par le biais de réductions des dividendes et des rachats d’actions, de reports d’investissements et de plans d’économies. Le rebond de l’activité économique et la réouverture des marchés financiers constituent d’autres facteurs de soutien. Si le rythme des rétrogradations ne devrait pas revenir aux niveaux du début de l’année, il est important de souligner que le risque est toujours présent.

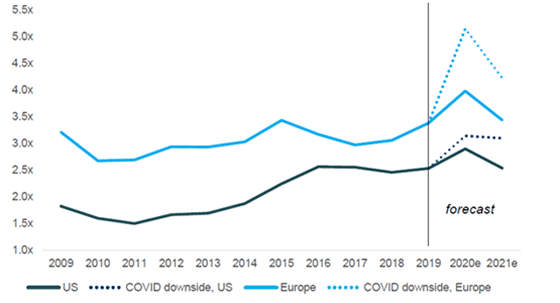

La Figure 1 représente l’endettement brut – dette rapportée au bénéfice avant intérêts, impôts, dépréciation et amortissement (EBITDA) – des entreprises investment grade aux Etats-Unis et en Europe couvertes par notre équipe de recherche interne (soit environ 80% de l’univers mondial des obligations d’entreprises investment grade). Sont également représentées les prévisions de nos scénarios de base et de « ralentissement dû au Covid ». Celui-ci repose sur l’hypothèse d’une activité nettement ralentie en raison de nouvelles vagues de contaminations (ce que l’on appelle une reprise « en L »). Soulignons que dans ce scénario, l’endettement monte en flèche à la fin de l’année, ce qui coïnciderait probablement avec une nouvelle série de rétrogradations des notes de solvabilité.

Figure 1 : Endettement brut

Source : Columbia Threadneedle Investments, au 30 juin 2020. Le graphique représente des données globales et des prévisions relatives à l’univers couvert par Columbia Threadneedle. L’endettement brut correspond au ratio dette/EBITDA

Défauts

Au 30 juin, le taux de défaut sur 12 mois glissants des obligations à haut rendement américaines s’élevait à 6,19%2 , soit son niveau le plus élevé depuis 10 ans. Nos prévisions internes tablent pour l’instant sur un taux de défauts à 12 mois de 8,5%, ce qui correspond à une nouvelle dégradation de la situation par rapport à juin car la destruction de la demande liée à la pandémie nuit aux émetteurs les plus endettés.

Ces prévisions ne sont pas infaillibles, mais nous pensons qu’il est utile de les comparer avec le taux de défaut intégré dans les prix de marché actuels. Au milieu de l’année, l’écart de rendement entre l’indice Merrill Lynch High Yield et les bons du Trésor s’élevait à 6,46%. Il peut être divisé en deux composantes : la prime de liquidité et la prime de défaut. Si l’on suppose que la prime de liquidité moyenne à long terme est de 3%, il reste 3,46% pour compenser le risque de défaut. Sur la base d’hypothèses de recouvrement simples3 , ce niveau implique que le marché anticipe un taux de défaut aux alentours de 5,5%. Cela semble inquiétant à première vue, étant donné que notre propre estimation est beaucoup plus élevée.

Revenons cependant à la prime de liquidité. Peut-être est-il injuste de supposer que les investisseurs doivent percevoir une prime de liquidité « moyenne » dans le contexte de marché actuel. L’abondance de liquidité fournie par les banques centrales est suffisante pour remettre en cause cette supposition. A elle seule, la Réserve fédérale dispose de 485 milliards de dollars d’argent frais que lui procure le Trésor américain4 . Pour mesurer sa capacité d’achat d’actifs de crédit, l’institution a utilisé un ratio de levier de 10x. Autrement dit, la Fed a une force de frappe suffisante pour acheter 4.900 milliards de dollars d’obligations d’entreprises, soit environ la moitié de l’encours total des marchés américains des titres investment grade, high yield et des prêts à effet de levier. Compte tenu de ce chiffre, il est permis de supposer que la prime de liquidité a considérablement baissé.

Par conséquent, si l’on part du principe que les investisseurs sont rémunérés par une prime de liquidité de 1% sur le crédit à haut rendement, cela implique que le marché valorise actuellement à 8,7% le taux de défaut à venir, soit un peu plus que notre estimation. Compte tenu de ces différents facteurs, nous pensons que le marché anticipe à la fois un taux de défaut important et un soutien continu de la Fed au cours des 12 prochains mois. Si nous sommes globalement d’accord, cette situation renforce l’importance de la sélection des titres de crédit afin d’atténuer le risque de défaut étant donné la moindre protection offerte par les spreads.

Dispersion

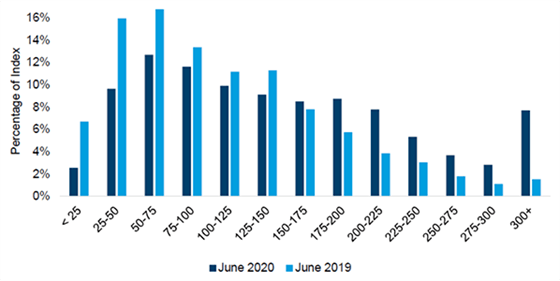

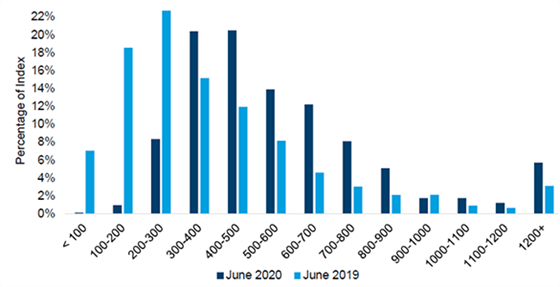

Au 30 juin, le spread de crédit moyen des indices Bloomberg Barclays Global Aggregate Corporate Investment Grade et Bloomberg Barclays Global High Yield s’élevait à respectivement à 156 pb et 646 pb5 . Il devient toutefois plus difficile d’identifier une « obligation moyenne » : par exemple, moins de 25% de l’indice du haut rendement présente un spread situé dans une fourchette de +/- 100 pb par rapport à cette moyenne (entre 560 et 760 pb). Les Figures 2 et 3 illustrent la dispersion des spreads de crédit sur ces deux marchés. La dispersion s’est considérablement accrue dans le sillage de l’incertitude économique. Cette répartition reflète la distinction opérée par le marché au sein de l’univers sur la base des risques potentiels, et notamment du risque de rétrogradation, de défaut ou autre.

Figure 2 : Dispersion des spreads de l’indice Bloomberg Barclays Global Aggregate Corporate

Figure 3: Yield spread dispersion – Bloomberg Barclays Global High Yield Index

Source : Bloomberg Barclays, Columbia Threadneedle Investments, au 30 juin 2020

Les banques centrales mondiales offrent un soutien actif aux marchés des obligations d’entreprises. Aux Etats-Unis, la Fed achète même des titres à haut rendement. Un tel contexte entretient des facteurs techniques très favorables au marché. Toutefois, si les banques centrales peuvent aider à résoudre les problèmes de liquidité que rencontraient les entreprises plus tôt cette année, elles ne peuvent pas mettre un terme aux problèmes de solvabilité. Le risque de rétrogradation et de défaut devrait rester élevé si les réouvertures des économies sont lentes et inégales.

C’est pourquoi le marché reflète actuellement une prime de risque plus importante et plus largement distribuée que l’année dernière. Une recherche crédit performante a ainsi l’opportunité de passer l’information au crible afin d’identifier des entreprises capables de résister à la tempête. Les taux sans risque étant probablement amenés à demeurer faibles dans un avenir prévisible, les occasions de générer du revenu grâce à une allocation au crédit assurant une maîtrise des risques conservent tout leur attrait.